우리나라의 반도체회사중 삼성전자와 SK하이닉스라는 두회사의 영향력이 얼마나 크고 경제에 미치는 영향이 큰지는 모두 알고 있으리라 생각이 된다. 시설투자라는 관점에서 보면 대한민국 반도체산업의 다른나라와 가장 비교가 되는 특징은...

바로 큰 두개의 공룡회사... 즉 삼성전자와 SKhynix에 시설장비투자가 집중적으로 몰린다는 점이다.

이 이유는 반도체산업의 메모리산업의 태생적인 시작과 천문학적인 돈이 들어가는 장치산업이기 때문이기도 하다.

시설투자(또는 CAPEX투자)라 함은 수조~수십조원의 천문학적 금액이 뉴스에 대서 특필이 되면서 전세계의 Supplier들이 이 시설투자금액의 한부분을 차지하기 위해.. 기존의 공급업체는 마켓을 지키고, 신규진입업체는 그들의 시장을 뺏는 치열한 시장이 시작이 된다.

반대로 생각해보면 이 시설투자에 장비나 재료를 공급한다는것은..

Worldwide Leading company에 검증(Reference)가 되는 기술력이 인정되는 공급사가 된다는것이다.

'삼성과 SKhynixs에 이미 Qual(검증)되어 양산에 사용되고 있습니다' 라는 문구는 영업마케팅에서는 Global로 확장하는 최고의 마케팅정략인 셈이다.

팹에서 시설투자라 함은..간단히 두가지로 생각을 하면 된다.(장비의 관점에서..

1. 기존 팹에서 생산량증설(Capacity up) 또는 Tech up이 되면서 신규보완투자가 진행..

2. 신규부지에 새로 신규Fab을 건설하면서 몇년을 걸쳐 생산량을 올리기 위한 투자

반도체 웨이퍼를 뽑아내려면..

특히 각 제조공정의 검증된 반도체장비들을 다양하게 구매해야 한다..

이 장비들은 대부분이 외국산장비이고 국산화는 조금씩 증가되고 있지만..

아직도 먼 이야기다.

그러면..

반대로 국내업체(국산회사)의 장비는 이 두개의 큰회사의 투자시에 얼마나 혜택을 볼까?

도대체 하나의 Fab안에 얼마의 장비가 들어가고 어떤 투자를 어떻게 할까?

전공정(Front Process)의 재료를 제외한 장비의 기준으로 한번 살펴 보도록 하자.

먼저 12인치 메모리Fab(전공장:Front Line)기준의 한 국내회사의 예를 들어보자.

(* 참고: 아래 자료는 Fab별 또는 고객사별로 Device node 및 업체선택등의 차이가 나기 때문에 하나의 Fab사례로 참고하기를 밝힌다 )

일정시점에서 Full Capacity로 차 있는 Dram공장의 Fab전체 Install된 장비수(셋업된 장비수)는 대략 1164~1200대 수준이다. (반도체관련 업계종사자들에게는 흥미로운 통계정보가 아닐까...)

이 통계는 전체팹안에 점유하고 있는 장비의 셋업댓수의 점유율만 보는것이다. Etch와 Diffusion쪽이 상위에 분포하고 있고. 이 숫자의 의미는 반대로 생각하면 1개의 메모리Fab을 만드는데 대략1164대분의 장비발주서(PO:Purchasiing Order)가 구매발주가 나왔다는 의미이며, 셋업이 된 장비댓수의 의미는 장비제조업체의 관점에서는 Install base Number reference로 보면 장비제조사 입장에서는 아주 중요한 Value를 가진다.

그러면 어느나라의 장비들이 셋업되어 있는지를 살펴보자. 우리나라 장비는...자긍심을 가지고 '국산장비'라고 명명하겠다.

1위 : 미국(48%)

2위: 일본(40%)

3위: 네델란드(6%)

4위: 국산장비(6%)

5위: 기타 1%

실제 셋업된 장비기준으로 국산장비를 비율은 6% 정도다..

Maker별로 분석해보자.. 상위 3개사의 위치는 삼성이나 SKhynix와 비슷하다고 생각하면 된다.

만약 장비가격에 따른 매출기준으로 본다면 ASML같은 업체가 상위권이겠지...(아래 매출의 자료도 따로 조사해보았다..)

Applied Materials(미국)

Lam research(미국)

Tokyo Electron(일본)

HIKE(일본)

SCREEN(일본)

ASML(네델란드)

JEL(일본)

KLA Tencor(미국)

Hitachi(일본)

Canon(일본)

DMS(일본)

Axcelis(미국)

Mattson(미국회사->중국)

*국내장비

APTC : 식각공정

오로스테크놀로지 : 계측공정(Overlay)

유진테크 : 증착공정

PSK : 애싱공정

TES : 증착공정

원익IPS : 증착공정

그러면 Applied Material의 Investor info 10K로 3년동안 얼마나 한국에 장비를 팔았는지 더 찾아보자.

아래 매출액은 한국전체고객의 기준이나 삼성과SKhynix와 기타서비스등 모든것을 포함한다.

즉 아래 전체 매출액에서 두회사의 각년도 투자의 장비투자금액으로 다시 분석을 해봐야 한다.

2018년 $3339M - ~4조원

2019년 $1929M - ~2.3조원

2020년 $3031M - ~3.6조원

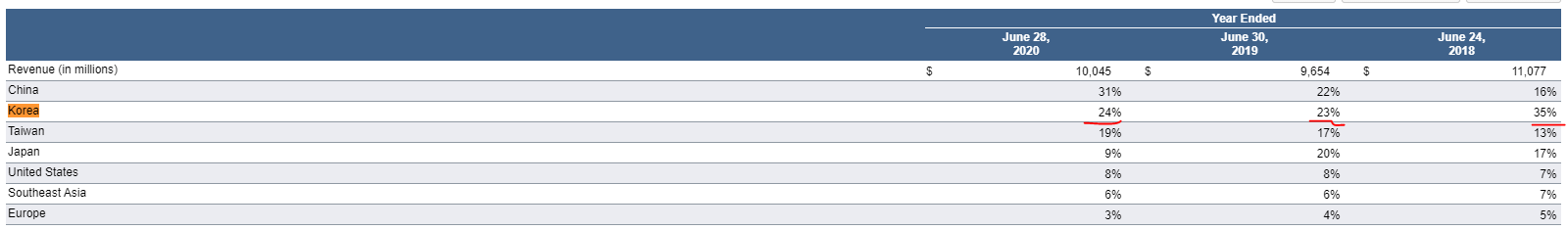

참고로 아래 도표를 보면 대만과 한국은 비슷한데...3년동안 중국이 매출1위였다.

Lam Reserch도 Edgar 10K공시를 보면

2018년 11077M매출의 35% = ~3조원

2019년 9654M매출의 23% = ~2.6조원

2020년 10045M매출의 24% = ~2.9조원

Lam의 경우는 한해매출이 한화로 11~12.5조원정도.... Holly Shit..대단한 기업이다.

참고로 해외 장비사의 GM(Gross Margin)는 45%정도로 보면 된다.

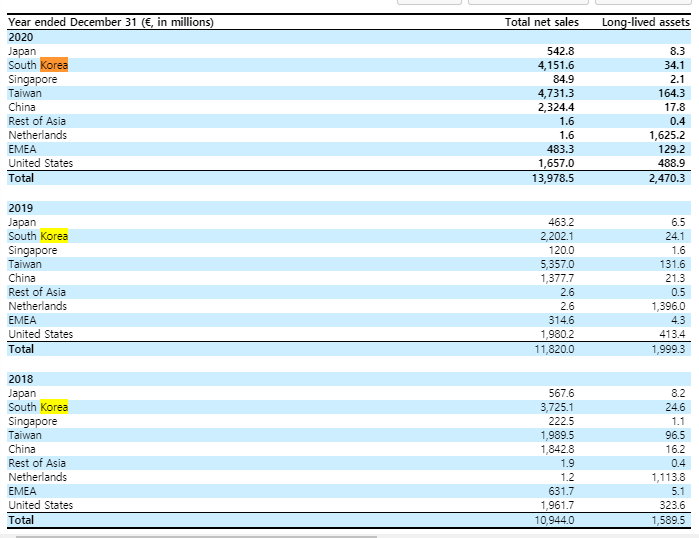

그러면 ASML(네델란드)도 한국매출액도 궁금해진다.^^ 한번 볼까?

2020년 기준으로 EUV장비포함 매출을 보면 역시 2020년 EUV장비 도입본격화로 매출로 보면 1위가 된다(한국매출 5.6조원)

2018년 37.2억 유로 = 5조원 (34%)

2019년 22억 유로 = 2.9조원 (18%)

2020년 41.5억 EUR = 5.6조원 (29%)

단순히 상위 3개사의 2020년기준으로 단순합을 하면 12.1조원 정도를 한국에서 판매를 했다고 생각하면 된다.

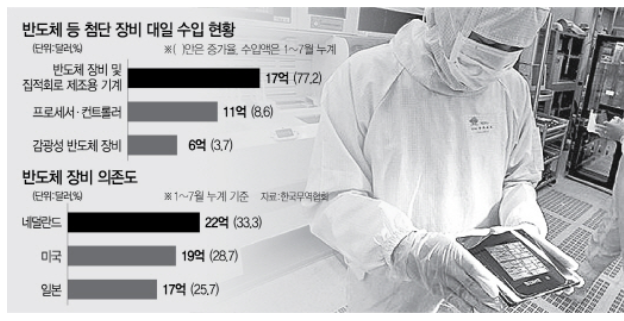

기사를 보면

또 지난해 반도체 장비 수입액은 155억달러를 넘어, 휴대전화 수출액의 1.1배에 달한다. 주요 수입국은 일본(45%), 네덜란드(25%), 미국(24%) 등이다. 장비 수출은 35억 달러이지만 대부분 국내기업의 해외 공장으로 공급하는 비율이 높다. 장비 수입액이 수출액보다 4배가 넘는 것이다. 반도체 소재에서 일본 의존도는 50%에 육박한다. 국내에서 반도체 소재에서 가장 큰 비중을 차지하는 실리콘 웨이퍼의 수입액은 지난해 16억1000만 달러를 기록했다.

한해 장비수입액이 18.6조원정도인데...

위의 3개사가 12.1조원을 판다는 이야기임...(싹쓸이 수준)

그러면 국내반도체장비회사의 대표회사인 유진테크의 2020년 재무재표를 보자.

공시에는 '2020년에는 연결재무제표 기준 매출액 2,026억, 영업이익 223억을 기록하였습니다'라고 하지만

아래 표로 세분화 해서 보면 2020년 기준으로 1120억(수출) / 440억(내수)로 2020년의 공시를 찾아보면 고객사중국공장과 한국공장의 단일고객의 매출총액이다. 따라서 1520억정도의 매출을 한해동안 장비를 판것이다.

우리나라도 1조이상의 매출을 하는 장비제조사가 있다. 세메스(비상장회사/천안소재)라는 회사로 삼성전자의 지분율 91.5%의 자회사와 같은 개념의 회사이며 매출의 90%를 삼성전자에만 공급하는 장비사이다. 2020년의 경우 매출을 1조7천억을 달성했다. 이 매출은 Display및 기타 장비까지 모두 포함한 것이다. TEL이 주도하고 있던 에칭장비 국산화에 성공하면서 중국시안 공장으로 관련 장비를 대거 입고하는등 삼성전자 공정의 핵심 장비 납품장비에 공을 들이고 있다. 삼성전자 EUV 파운드리 라인, 평택, 시안 등 삼성전자가 투자하는 대부분 생산 설비에 다양한 종류의 전공정 장비를 납품하고 있다.

"한국은 세계 1위 반도체 국가이지만 반도체를 만드는 데 필요한 소재와 장비는 외국산에 80% 의존하고 있다.

지난해 반도체 장비 수입액은 155억달러를 넘어, 휴대전화 수출액의 1.1배에 달한다. 주요 수입국은 일본(45%), 네덜란드(25%), 미국(24%) 등이다. 장비 수출은 35억 달러이지만 대부분 국내기업의 해외 공장(삼성시안,SKhynix Wuxi)으로 공급하는 비율이 높다. 반도체 소재에서 일본 의존도는 50%에 육박한다. 반도체 생산에 필요한 장비와 소재산업을 놓고 살펴보면 첨단공정에 투입되는 핵심 장비 대부분을 외국 업체들이 독점하고 있다. 더욱이 한국 업체들이 집중하는 '후공정'의 경우 '전공정' 대비 기술 장벽이 낮아 중국 업체들의 추격이 거세지고 있다."

○ 현재 반도체 장비 공급 사슬의 구조

- 국내 두 소자업체인 삼성전자와 SK하이닉스를 축으로 국산장비 업체와 외산장비 업체가 혼재되어 전체 완성장비 생태계를 형성하고 있음

- 국산장비 업체의 경우 CVD, Cleaning 장비 등 특정 공정 일부 장비만을 점유하는 반면, Implant, Stepper 등 주요 핵심장비의 경우는 대부분 외산장비 업체가 점유하고 있음 ( 장비국산화율 18%)

- 국산 장비업체 중 Eugene, 원익IPS, TES 등 일부 업체만 SK하이닉스와 삼성전자 양사를 거래하고 있고 대부분 양사의 전속거래 구조가 형성되어 있음.

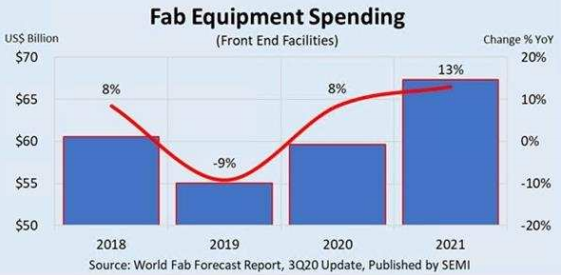

SEMI에서 발표한 장비투자규모시장

우리나라의 반도체산업의 구조중 사실상 외산장비의 의존도가 높은것은 태생적인 이유가 있지만, 그래도 다른국가(대만,중국)등에 비해 기술적으로 국산화율을 높인 성과는 높이 사야 한다.

하나의 예로 최초의 반도체국산장비회사인 '주성엔지니어링'의 사례를 보면 만약에 300mm웨이퍼 제조의 시작시점인 약 20년전의 2001년에 이 훌륭했던 장비기업을 '삼성전자'라는 대기업에서 훌륭하게 협업관계를 만들었다면, 어플라이드머티리얼즈나 Lam과 같은 한국반도체장비기업이 생겼을것이다. 안타깝게도 이런 파트너쉽은 여러가지 정치적인 이유로 쉽게 이루어 지지 않았고 주성엔지니어링은 삼성전자에 납품을 못하면서 다른길(태양광등)으로 비지니스방향이 바뀌게 되었다.

안타깝지만 어쩔수없는 기업의 현실은 수백억~수천억의 투자를 하면서 검증이 안되거나 Risk를 가지고 투자하는 기업은 없을것이다. 하지만 개인적으로는 반도체 1위기업인 삼성전자보다는 SKhynix라는 기업에 점수를 더 주고 싶다. 이 회사는 채권단의 어려원 시절을 거치면서 실로 전투적인 기업문화로 다시 살아났고 그안에 국내기업을 상생과 협업을 통해 같이 발전하는 기업문화와 구성원의 Mind가 있다. 현재도 삼성전자보다는 국내기업을 육성하고 상생하여 국산화를 같이 하려는 적극적인 기업문화가 있다.. 이것은 문화의 차이랄까..

기초소재나 기초기술의 척박한 산업에서 잘 살아남은 우리나라 한국기업의 반도체장비의 국산화는 계속적으로 끊임없이 이루어져야 하며..이 험난한 반도체 사이클과 한정된 고객의 목표안에서 성과를 만들고 약진하고 버티고 있는 현재의 국내기업들에게 응원의 박수를 보내고 싶다.

'반도체' 카테고리의 다른 글

| 도시바(Toshiba)와 포토마스크 패터닝 장비사 NuFlare Technology 이야기 & 이빔라이터시장. (10) | 2021.04.07 |

|---|---|

| 국내 반도체장비,재료 SC(Supply Chain)도표 (0) | 2021.04.05 |

| 세계 Foundary반도체 1위기업 대만TSMC소개 및 EUV Fab상황 (0) | 2021.04.04 |

| 반도체 제조용 포토레지스트(Photoresist)의 생태계 (EUV포함) (2) | 2021.03.27 |

| 포토마스크/Blank mask/EUV Mask 원재료 공급 업체 (1) | 2021.03.25 |