2021년 8월11일 시점에서

한국주식시장과 삼전,하이닉스를 2년전 주가수준으로 폭망시킨 MS의 보고서를 파헤쳐보자.

8월11일 모건스탠리는 '반도체의 겨울이 온다'는 제목의 보고서에서 "반도체 사이클 후반기에 진입해 얻는 보상보다 위험이 크다"며 "D램 가격이 여전히 상승세지만 공급이 수요를 따라잡으면서 상승률은 정점에 도달하고 있다"고 진단했다. 이어 "실적 성장 전망은 뒤집힐 것으로 예상한다"며 "사이클 지표는 2019년 이후 처음 중반기에서 후반기로 전환했는데, 역사적으로 이런 시기에는 수익을 내기 어려웠다"고 덧붙였다. 모건스탠리는 SK하이닉스 투자의견을 기존 '비중확대'에서 '비중축소'로 하향 조정하고, 삼성전자에 대해서는 '매수' 의견을 유지했다.

이 보고서에는 SK하이닉스의 주가를 무려 반토막으로 하향조정을 했다.(아래 참고) 삼성전자는 7만7천원, 마이크론 역시 $105에서 무려 $75까지 Underweighted 해버렸다.

왜 이런 분석을 내놓았을까? 보고서 내용의 요점은 단순하다. 공급이 수요를 따라 잡으면서 상승률이 피크에 이르고 있다. 따라서 포지션을 재 설정해야 한다는 내용...즉 Peak의 변곡점 시점이라 매도 시그널이 누적되고 있다는 말이다.

다시 해석하면 반도체 싸이클이 연중 최고가격에 다가서고 있고, 이익은 향후에 마이너스 수익의 Risk가 있다..는 말..

이 보고서를 쓴 애널리스트는 Joseph Moore로 Morgan Stanley의 Semiconductor Industry 분야 전문이다.

7600명 월스트릿 애널리스트중 825위정도의 그냥 평균이상정도 Ranking을 가진 분석가인데.. 반도체관련 특히 이전에 Micron의 매수추천을 많이 했었다.

보고서의 내용을 더 파헤쳐보면...

이 이유에 대해서 미국시장의 반도체지수의 INDEX를 보면 반도체 산업은 오랫동안 현대 기술 경제(및 자본 시장)에 대한 최고의 선행 지표 중 하나로 간주되어 왔으며 그럴 만한 이유가 있다. 은행은 세계 경제에 수조 달러를 투입하고 아래와 같이 8월 4일에 정점을 찍은 이후 거의 가차 없는 상승세를 누렸지만, 그 후 아래와 같이 조금씩 무너졌다...

그리고 다음 차트에서 볼 수 있듯이 Semi Index는 6세션 연속 하락하면서 다시 크게 하락했다. 그래서 시장은 2개월 만에 하이킹 사이클을 조기에 끝내고 10년 만에 처음으로 약세장을 만들 것으로 예상을 하기 시작한것이다.

아래 자세히 보면 6세션의 연속하락은 처음인것 같다.

따라서 현재(8월4일 시점)부터는 이전의 15개월의 상승 모멘텀을 극복해야 하는 큰 반전이 필요하다..

DRAM 비중을 낮추고 특히 Micron 및 SK Hynix와 같은 칩메이커의 하향 조정하는 보고서에서 Morgan Stanley는 "가격은 여전히 높게 움직이고 있지만 공급이 수요를 따라 잡고 있기 때문에 변화율이 정점에 접근하고 있다. ."라는 이야기인데 한마듸로 이제는 수요와 공급의 추세가 공급과잉으로 꺽이는 시점을 사전 경고를 시작했다는 보고서라고 보면 된다.

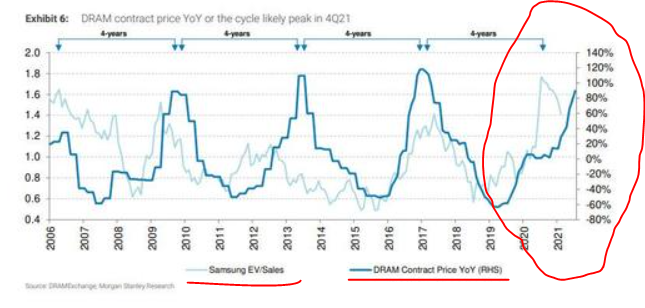

Dram의 싸이클관점에서 아래 분석을 해보면, DRAM에 대한 주기적인 조건이 롤오버되기 시작했는데. 초기에 우리는 4분기까지 수요가 강세를 유지하는 한 비트공급이 생산을 초과하고 재고 축소에 도움이 되기 때문에 가격이 계속 상승할 수 있다고 믿었다. 그러나 수요는 상대적으로 강세를 유지했지만 최근 몇 주 동안 이것이 예상외로 악화되어 가격 기대치가 하락했다. 초기 징후는 지속적인 가격 인상으로 이어진 장기간의 3Q 협상에 이어 4Q까지 가격 책정을 위한 더 어려운 환경을 가리키고 있으며 2022년에는 추세 반전이 있을것을 예상하고 있다.

이것이 실제로 의미하는 바는 미리 피크 3Q와 22년1분기의 높은 한 자릿수 하락을 가정하여 DRAM 상황 악화를 반영하여 추정치를 조정하고 있다는것이다.

이 보고서는 즉 주기적인 침체는 2022년 초부터 있을 수 있고,DRAM의 2차 파생 상품을 수행하면 계약 가격이 크게 하락할 수 있다는 경고를 했다.

클라우드서버의 구조적 성장이 지속됨에도 불구하고 공급과 재고 모두 22년 1분기로 이동함에 따라 더 높은 하방 위험을 나타낼것이며, 현재 메모리 주기는 민감한 단계에 있습니다. 21년 4분기에 더욱 가까워지면서 현재 주요 투자자 논쟁이 시작한것이다..

이전의 반도체 순환 사이클과 비교를 하기에는 현재는 AI 지원 칩(모바일, 서버 및 자동차 산업)과 같이 계속 성장하는 최종 사용 제품의 수가 필요로 하게 되었고. 더 큰 다이 크기(DDR5) 및 높은 메모리 대역폭이 필요한 애플리케이션이 생겨서 과거와 같은 반도체 순환 사이클은 재고(Inventory)비율,신규 용량의 제한된 확장과 기본적인 공급증가를 감안할 때. 다운 사이클의 기간은 다소 동일하게 유지되었지만 판매 감소의 규모는 이전만큼 크지 않을 수도 있다.(단지 예상)

아래는 과거의 Trend 사이클을 보자.

아래는 바닥이 보이기전 4분기 선행 Cycle의 통계이다

이 통계를 바탕으로 한다면. 바닥이 2021년 바닥이 보이는 시점이 임박했다고 할수 있다.

포지선을 재 설정한 보고서의 핵심논제는 다음과 같다.

- 다음 주기적인 침체는 2022년 1분기부터 시작되며 DRAM은 2022년에도 근본적으로 공급 과잉 상태를 유지하며 재고 증가로 악화될 것.

- 최근 성장 지표는 하락세를 보였고 수요는 부품 공급에 의해 억제.

- 밸류에이션은 더 이상 하락할 때 매력적이지 않음. 그리고 전술적으로 하락할 때 매수하는 것은 더 이상 수량적 관점에서 의미가 없고 다시 진입하는 시점은 미래에 나타날 것이다.

아래 EPS대비 반도체 주가상승으로 20~21년사이 큰 Gap이 벌어져 많은 수익을 창출했다.(*아래 참조)

그러나 이 Gap은 시간이 지남에 따라 EPS의 추가 반등 또는 절대 시장 조정을 통해 정상화되어야 합니다. 현재 시장은 후자 쪽으로 발전하고 있다고 봅니다. 연준의 테이퍼링이 곧 도래하는 반면, 미국 국채 10년 수익률은 높은 인플레이션 속에서 2021년 하반기에 하락보다 상승하는 경향이 있었다. 반면 투자자들은 포트폴리오에서 위험을 감수하고 있다. 이러한 효과가 결합되면 반도체 산업의 밸류에이션에 부정적인 영향을 미칠 것이며. 메모리 업체들은 실적 모멘텀 둔화 위험이 높아 DRAM 가격 사이클 후반으로 접어들면서 내재된 하방 리스크가 생길것으로 판단된다.

아울리 MS의 보고서는 반도체뿐만 아니라 한국의 기술주를 경고수준으로 Warn을 했는데, 이 보고서의 강력한 Warn이

하이닉스와 삼성전자의 역대 외국인 매도와 함께 폭락을 이끌게 되었다

하이닉스의 주가..코로나직전 2020년 3월수준까지 밀림.

하이닉스가 3개 회사중 가장 박살이 남

그냥 외국 애널리스트 보고서 한장에

대한민국 대장주 두개의 주가가 역대급 폭포수 하락을 2일간 경험함

국민주 삼성전자는 다행히 2020년 초가격까지만 다행히 폭락...개미들의 힘,

마이크론은 삼성전자와 비슷한 흐름으로 폭락.

'투자(Investment)' 카테고리의 다른 글

| 딥노이드(315640 코스닥)에서 하랑기술투자..그리고 와이어트까지 이어지는 내용들... (0) | 2021.09.02 |

|---|---|

| 전세계 중앙은행 금리동향 30년 통계 1990 ~ 2021 (0) | 2021.08.16 |

| 의료AI선두업체 뷰노(VUNO) 이 기업의 미래는? (0) | 2021.08.05 |

| Bill Hwang의 Archegos 파산 (0) | 2021.03.30 |

| 바이든 정부 친환경 에너지 수혜 관련 US ETF 분석 (0) | 2021.03.20 |